編者按:為什麼這輪周期再也沒有出現「山寨季」?作者在本文中指出,依靠高槓桿和投機驅動的舊有市場範式已徹底終結,取而代之的是一個由合規門檻和機構資本主導的全新體制。在這個新格局中,投資邏輯將從捕捉流動性溢出轉向篩選具備真實效用與監管適應性的長期價值資產。

以下為原文內容:

自 2022 年以來山寨幣的普遍表現不佳,反映的是底層結構的轉變,而非典型的市場周期。

曾將資本廣泛傳導至風險曲線各端的流動性架構已經崩潰,且從未重建。

取而代之的是一種新的市場格局,它改變了機會產生和獲取的方式。

Luna 在 2022 年的崩盤,拆解了曾將資本向下傳導至加密貨幣風險曲線的流動性架構。市場並非在 10 月 10 日那一刻突然崩潰的;它在幾年前就已破裂,此後發生的一切都只是余震。

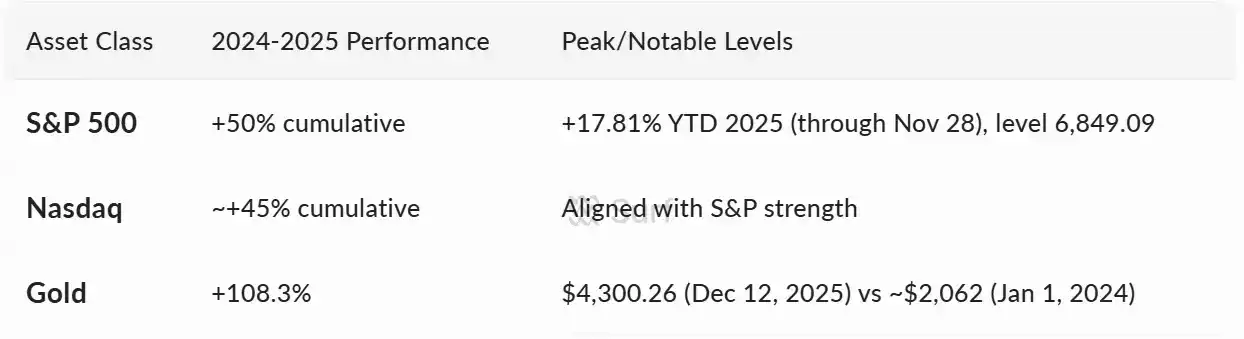

後 Luna 時代迎來了加密貨幣歷史上最利好的宏觀、監管和基本面背景。傳統風險資產和黃金大幅飆升,但加密市場的長尾資產卻沒有。原因是結構性的:曾推動廣泛資產輪動的流動性系統已不復存在。

這並不是失去了一個健康的增長引擎。這是一個與持久價值創造根本不匹配的市場結構的瓦解。

2017-2019:

2020-2022:

2022 年 5 月至今:

(註:「OTHERS」= 除前十大代幣外的加密市場總市值)

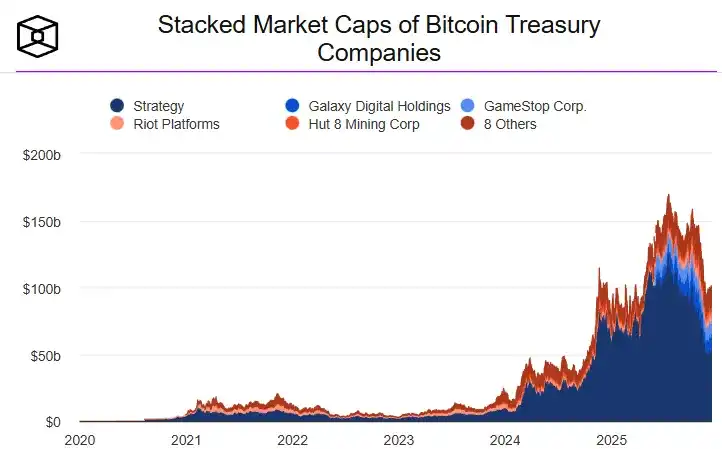

在 Luna 崩盤後的幾年裡,特別是 2024-2025 年,加密行業在宏觀環境、監管政策和基本面利好方面迎來了前所未有的最強組合。在 Luna 之前的市場結構下,這些力量通常會可靠地觸發深度的風險曲線輪動。然而,令加密投資者困惑的是,過去兩年這種情況並沒有發生。

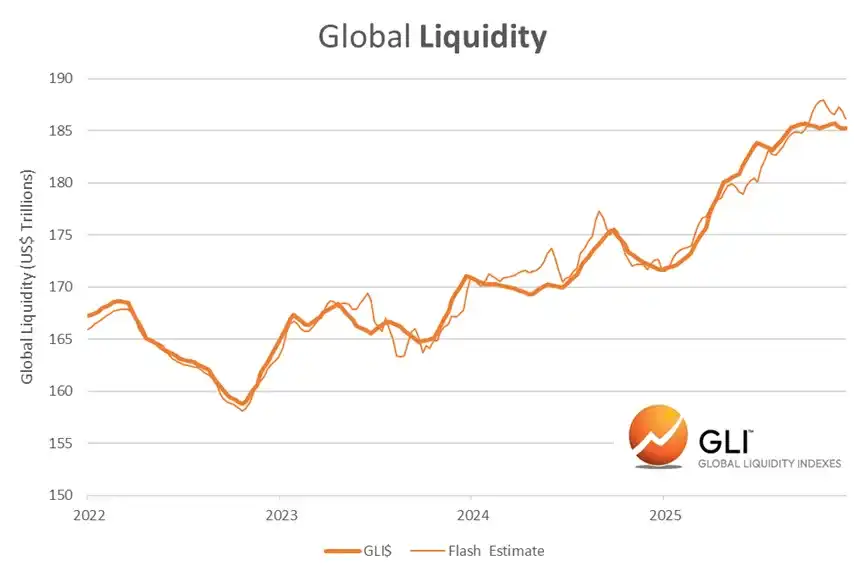

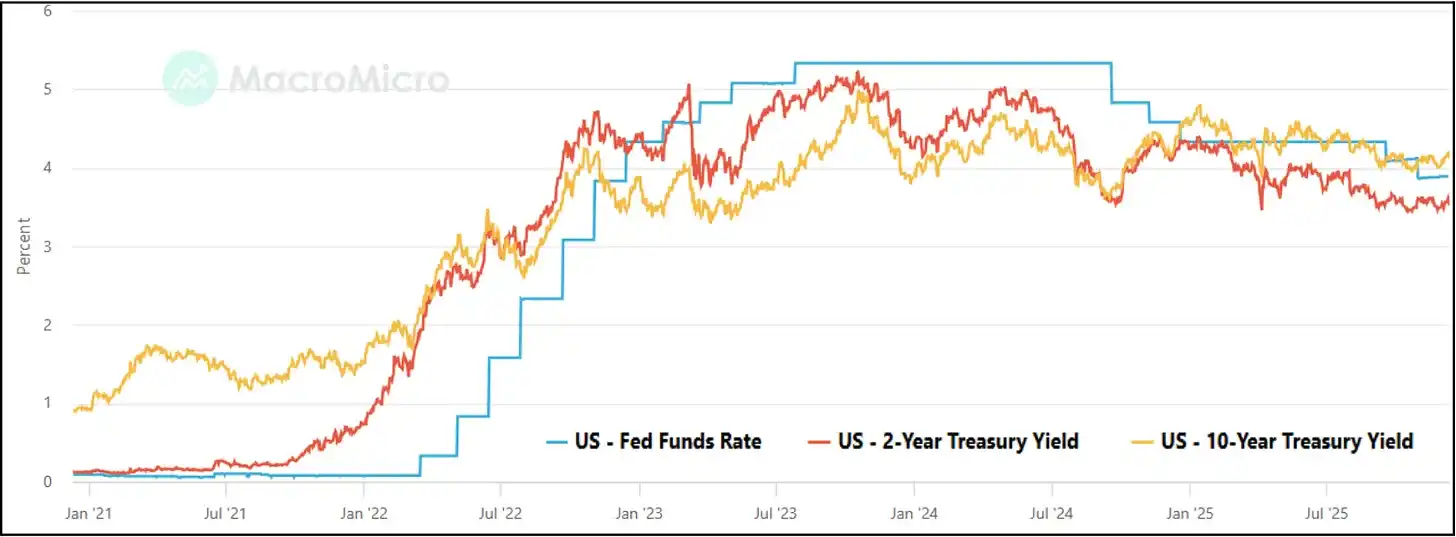

全球流動性擴張,實際利率下降,央行轉向風險偏好模式(Risk-on),傳統風險資產屢創新高。

· 長期以來作為大型配置者門檻的監管明朗化進程加速:

· 美國迎來了首屆支持加密貨幣的政府。

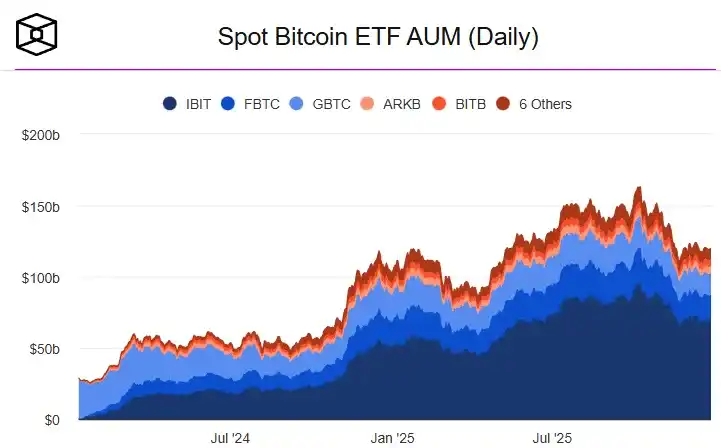

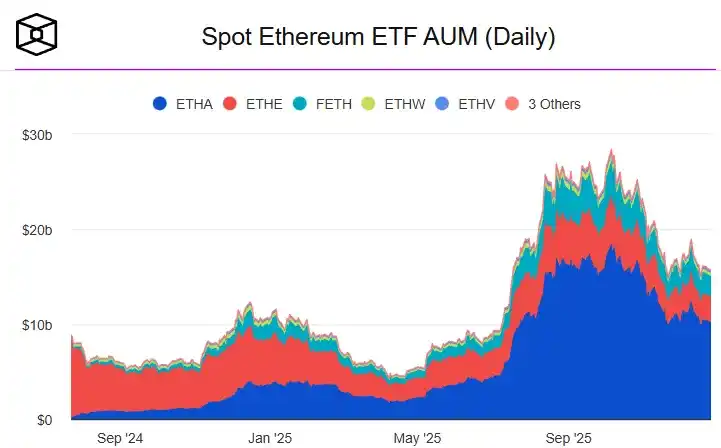

· 比特幣和以太坊現貨 ETF 上線。

· ETP 框架實現標準化(可以說為下文提到的 DAT 熱潮鋪平了道路)。

· MiCA 確立了清晰、統一的處理方案。

· 美國通過了穩定幣法案(GENIUS Act)。

· Clarity Act 僅差一票即可通過。

活躍度、需求和經濟相關性均大幅飆升:

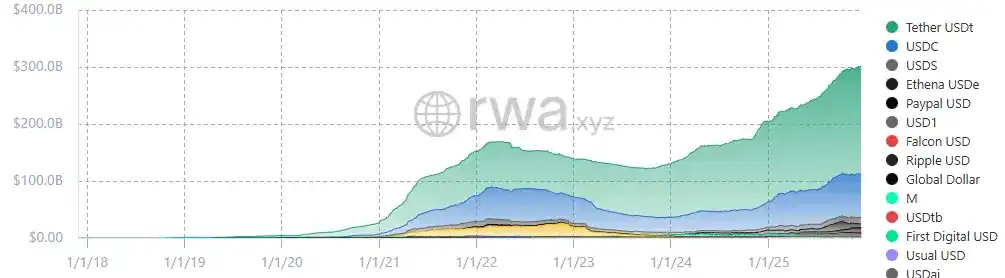

· 穩定幣規模突破 3000 億美元。